El sueño de una casa propia. Como todo proyecto, es un proceso excitante y lleno de ilusiones. Sin embargo, también es un momento retador, ya que implica la toma de decisión, en muchos casos, sobre los ahorros de toda una vida, por lo que no se debe tomar a la ligera. En este artículo abordaremos algunos de los aspectos primordiales que no debes pasar por alto a la hora de comprar una vivienda.

¿Qué debemos tener en cuenta antes de comprar una casa?

Comprar una vivienda implica uno de los compromisos financieros más importantes en la vida de muchas personas. Antes incluso de empezar a elegir la que será tu casa, debes determinar tu presupuesto y plantearte cómo los diferentes costes afectarán a tus finanzas. El precio de la vivienda no es el único factor a tener en cuenta, ya que también entran en escena las posibles reformas, el coste del proceso de compra o los gastos fijos de cara al futuro.

Cálculo de la cuota mensual de una hipoteca

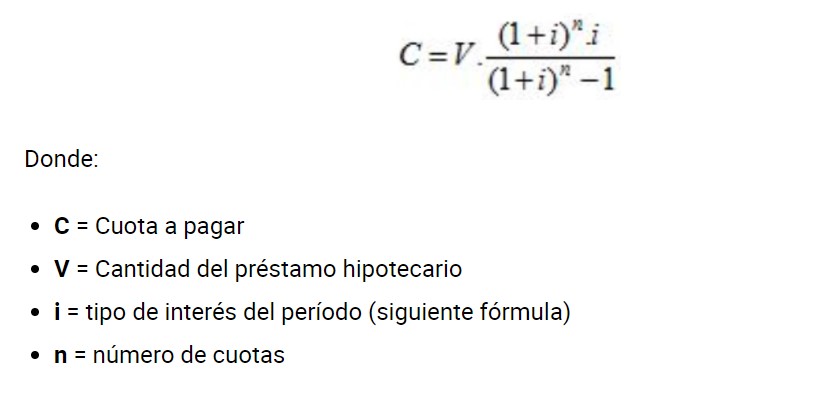

Existen dos alternativas para a la hora de realizar el cálculo. Por un lado, puedes utilizar la fórmula para calcular la cuota:

Esta fórmula te devuelve el valor de la cuota mensual.

La otra alternativa, mucho más práctica, es recurrir a un simulador para calcular tu hipoteca, donde debes completar una serie de parámetros (importe del préstamo, periodo, ingresos mensuales, etc.).

Tipos de hipoteca

En el mercado, hay disponibles diferentes tipos de préstamos hipotecarios en función de la forma en que el interés es aplicado:

- Interés fijo: en esta clase de préstamo el interés no depende de las fluctuaciones de variables externas o índices de inflación. Conoces cuánto vas a pagar de principio a fin.

- Interés variable: El interés cambia, de acuerdo a un mecanismo de indexación (suele ser el Euribor).

- Interés mixto: La hipoteca tiene un periodo donde el interés tiene un comportamiento fijo y otro variable.

¿Pre-aprobación de la hipoteca?

El trámite de un préstamo hipotecario suele ser un proceso burocrático. Por esa razón, realizar una solicitud de pre-aprobación puede aligerar el camino. Sin embargo, el plazo entre la pre-aprobación y la aprobación definitiva no debe ser muy extenso, ya que en ese caso el crédito puede caerse y perder la operación, lo que implicaría empezar de cero.

Elección de la casa ideal

¿Casa de nueva construcción o de segunda mano? Las casas más antiguas pueden tener un carácter atractivo y una mejor ubicación, pero también pueden necesitar más reformas y mejoras. Asegúrate de tener el tiempo, las ganas y el presupuesto para llevar a cabo la gestión de este proyecto.

Otra de las características que hay que decidir –y que pocas veces se valora– es el tamaño de la comunidad. Incidirá directamente en el uso de las zonas comunes y de las cuotas mensuales.

La ubicación es otro factor importante, y muy personal. El tipo de barrio, la cercanía al trabajo, la oferta de servicios o el acceso son claves a la hora de tomar una decisión.

Requisitos para solicitar una hipoteca

El parámetro principal que el banco considera a la hora de aprobar una hipoteca es la solvencia económica del solicitante. Este debe poseer ingresos fijos comprobables y no tener deudas pendientes. Sumado a esto, también se consideran los ahorros en vistas a la capacidad de cubrir la entrada.

Como verás, hay muchos aspectos que considerar a la hora de realizar una operación inmobiliaria. Es importante no caer en la “parálisis por análisis”. Simplemente, hay que evaluar los aspectos claves para que la experiencia sea positiva y lo más sencilla posible. Al fin y al cabo, es una decisión no arrepentirse a futuro de alguna omisión.