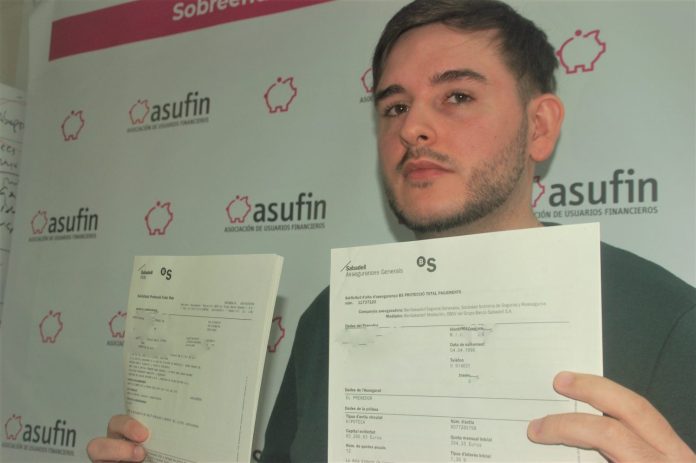

Xavier Jurado, de tan sólo 26 años, firmó dos hipotecas con Banco Sabadell que incluían sendos seguros de vida y de protección de pagos de prima única financiada (PUF), una modalidad en la que el cliente paga de golpe los seguros y su coste se incluye en el valor del préstamo.

“Yo pensaba que lo de los seguros era obligatorio”, afirma, aunque por ley sólo es necesario contratar en una hipoteca un seguro de hogar básico que cubra incendios y el banco no puede vincularlo. “Ellos aceptaron no incluir ningún aval, pero me obligaban a firmar todos esos seguros de prima única”.

Según un informe de la Escuela de Negocios Especializada en Seguros, la actividad de la venta de seguros generó el 56% del beneficio total de la banca en 2020.

La ley de 2019 que regula los contratos de crédito inmobiliario es clara: están prohibidas las prácticas de venta de seguros vinculados a la contratación de préstamos. Para condicionar un préstamo a la firma de seguros, un banco debería contar con una autorización expresa del ente regulador tras demostrar que acarrea “un claro beneficio para el prestatario”.

El Banco de España no ha emitido ninguna autorización que permita la venta de seguros vinculados, según informó a este diario. Como consecuencia, un banco no puede obligar a la contratación de un seguro con una entidad de su grupo como condición para firmar una hipoteca.

Lo que la ley permite son ventas combinadas, en las que el prestamista debe realizar dos ofertas claramente diferenciadas, una oferta con productos combinados y otra sin ellos. Es decir, son lícitas cuando se oferta el préstamo hipotecario sin más abalorios y, al mismo tiempo, se brinda la posibilidad de combinarlo, por ejemplo, con un seguro de vida o un servicio de alarma para el inmueble que se va a adquirir.

En este último supuesto, el banco debe avisar expresamente de que se trata de un producto combinado, de sus beneficios y riesgos e incluirlo dentro de la tasa anual equivalente (TAE) ofrecida.

Xavier Jurado denuncia que él no tuvo ninguna posibilidad de elección. “El mensaje del banco fue que la hipoteca sólo salía adelante si firmaba todos los seguros de prima única con ellos”, denuncia. “El banco me vendía que me hacía un favor”.

Pero estaba lejos de serlo. La primera de sus hipotecas la suscribió en 2021 por 80.000 euros, a los que se sumaron 4.000 euros más de las primas únicas financiadas de los seguros, por las que tendrá que pagar intereses durante los 20 años del préstamo. La segunda hipoteca la firmó junto a su pareja en agosto de 2022 con el mismo banco. Esta vez, cada uno suscribió un nuevo seguro de vida y de impago a prima única financiada.

Firmó estos seguros antes de recibir la ficha europea de información normalizada (FEIN), un documento vinculante para el banco en el que figuran las condiciones del préstamo que ofrece. “Sin esa firma, no había FEIN”, confirma.

Sobre el caso de Xavier Jurado, Banco Sabadell explicó a este diario que aplica todo lo dispuesto por la ley en las prácticas de venta combinada “facilitando al cliente la información precontractual recogida en la norma”.

Al haber transcurrido los 30 días de plazo de desistimiento de los seguros, la única vía que le queda a Xavier para reclamar es la judicial. La falta de trasparencia en seguros PUF vinculados a hipotecas y sus condiciones han sido consideradas como cláusulas abusivas desde 2015 en diversas sentencias recopiladas por este diario.

En una respuesta enviada a este medio, el Banco de España considera que la colocación de estos productos vinculados a prima única financiada “podría suponer un quebrantamiento de la ley si no se informa al cliente en la FEIN de la posibilidad de contratar esos seguros con otras compañías”. Y alega que contratar los seguros en otra entidad no puede empeorar las condiciones del préstamo.

Este tipo de seguros no son la única mala práctica detectada en España relacionada con productos vinculados. La Memoria del Servicio de Reclamaciones del Banco de España 2021 recoge 1.249 quejas formales de los clientes por la contratación de todo tipo de productos ligados a préstamos hipotecarios, convirtiéndose así en el motivo con mayor número de reclamaciones relacionadas con hipotecas, después de los gastos de formalización.

Los reclamantes denuncian que, tras finiquitar el préstamo, la entidad financiera les siguió cobrando cuotas de los seguros durante meses, que se les impuso la contratación de seguros de manera poco transparente o que el banco se negó a incluir los seguros en la TAE. Ese tipo de expedientes sobre seguros asociados a préstamos son algunos de los que recoge el Banco de España como malas prácticas en esa memoria.

A las reclamaciones recibidas por el Banco de España, habría que sumar las presentadas en la Dirección General de Seguros y Fondos de Pensiones (DGSFP) y en la Comisión Nacional de los Mercados y la Competencia (CNMC), quienes no brindaron información para este reportaje.

En su Memoria de Reclamaciones 2020, la DGSFP aclara que las primas únicas financiadas y los seguros vinculados a hipotecas cuyo beneficiario es el propio banco son “actuaciones contrarias a las buenas prácticas”.

“A pesar de ser prácticas muy extendidas, los afectados no reclaman por desconocimiento de sus derechos, por miedo a que se encarezca el crédito y porque el sistema es disuasorio”, considera Patricia Suárez, presidenta de la Asociación de Usuarios Financieros (Asufin). Además, recuerda que ni el Banco de España, ni la DGSFP, ni la CNMC emiten resoluciones vinculantes.

El Consejo General de los Colegios de Mediadores de Seguros indicó a este diario que en tan sólo año y medio han recibido hasta 500 reclamaciones relacionadas con la colocación de seguros por parte de la banca, a cuyos demandantes han asesorado para que las presenten en la CNMC.

Como consecuencia del descontento ante estas prácticas, en noviembre de 2022, el Estado prohibió que las renegociaciones de hipotecas se comercialicen con productos vinculados o combinados. Así lo dictamina expresamente el reciente plan de rescate hipotecario, que establece un código de buenas prácticas para aliviar la carga financiera de los que tienen una hipoteca variable.

Esta publicación envió preguntas a la Asociación Española de la Banca (AEB) y a los bancos citados en este reportaje: BBVA, CaixaBank, Banco Sabadell y Banco Santander. A excepción de BBVA, que optó por no contestar, todas las entidades consultadas enviaron al menos una respuesta a alguna de las preguntas planteadas.

Ante el sueño de una casa propia que se tambalea para muchos por la subida del Euribor a más del 3%, este medio trata de arrojar luz sobre unas prácticas bancarias que colocan al cliente el máximo número posible de seguros y productos como condición para rebajar los tipos de interés y obtener más beneficios.

España: primas únicas y conflictos de interés

El faro europeo que guía a las agencias nacionales de supervisión de seguros puso el foco el pasado mes de octubre en las malas prácticas del sector en el informe Seguros de protección de créditos vendidos a través de bancos.

La Autoridad Europea de Seguros y Pensiones de Jubilación (EIOPA por sus siglas en inglés) lanzó una advertencia: las entidades aseguradoras y los bancos deben abordar “las cuestiones relacionadas con las retribuciones elevadas y conflictos de interés derivados de la venta de seguros de protección crediticia, de lo contrario, podrían ser objeto de medidas de supervisión”.

El 83% de los bancos analizados por la EIOPA vende sus seguros vinculados al producto de crédito, “lo que genera un cargo injustificado para los consumidores y prácticas de tarifas desleales”, enuncia el informe. “Esta práctica limita la capacidad de búsqueda de los consumidores y puede reforzar los riesgos de venta abusiva y agresiva”.

España es señalada entre los países con mayor prevalencia de primas únicas de seguros ligados a hipotecas: las venden más de un 50% de las entidades analizadas. Este porcentaje lo comparte con Bélgica, Luxemburgo y Eslovenia. Sólo Italia lo supera, con un 80%.

En el conjunto de los países de la Unión Europea, el 63% de las aseguradoras que venden productos vinculados a créditos pertenecen al mismo grupo empresarial que los bancos. “Esto podría ocasionar la aparición de posibles conflictos de interés que, si no se mitigan adecuadamente, pueden dar lugar a mala práctica”, enuncia el informe.

España ─junto con Bélgica, Francia, Irlanda e Italia─ es identificada como uno de los países con mayor relación empresarial entre el sector bancario y el de los seguros.

La Asociación Española de la Banca está valorando todavía el informe del supervisor europeo, según indicó a este medio. “Más allá de algún caso puntual que se haya podido producir, la actuación de los bancos españoles en la comercialización de seguros es correcta y se ajusta a la ley”, consideró.

CaixaBank señaló que trabaja “desde un primero momento” con las patronales de los seguros y de la banca para analizar en profundidad el escrito de la EIOPA.

Por su parte, Banco Sabadell expresó su compromiso con el cumplimiento de las recomendaciones de los supervisores.

Tras la publicación de ese informe, la Dirección General de Seguros y Fondos de Pensiones (DGSFP) se adhirió a sus recomendaciones y anunció reuniones con el sector. El ente regulador no contestó a las preguntas sobre los compromisos derivados de estas reuniones.

La DGSFP, en respuesta a un cuestionario enviado por EIOPA, consideró como un problema “medio” o “importante” en España el suministro de información engañosa, las prácticas de venta bajo presión, la venta de pólizas inadecuadas, la forma de pago de la prima o la falta de reconocimientos médicos.

Mientras las agencias reguladoras de otros países explicaron las medidas de supervisión que habían llevado a cabo, la DGSFP sólo informó de la realización de “una inspección” en España. La EIOPA, en respuesta a una pregunta a este medio, confirma que nuestro país no ha comunicado información sobre esta u otras medidas de supervisión.

Desde la Asociación de Usuarios Financieros (Asufin) aplauden el informe europeo. “Es bienvenido que, después de años en los que los consumidores han denunciado la vinculación masiva de seguros a préstamos a costes elevados y de forma casi obligatoria, se den cuenta de que estos productos son un problema”, opina Patricia Suárez, presidenta de Asufin y representante de los consumidores en diferentes consejos consultivos europeos.

Patricia Suárez, presidenta de la Asociación de Usuarios Financieros (Asufin) | Europa Press

“La prima única financiada es el colmo de la estafa”

De todas las prácticas descritas, para Suárez “el colmo de la estafa es la prima única financiada”. Recuerda que, además, en muchos de estos seguros el beneficiario en caso de fallecimiento es el propio banco y que cuestan entre un 60 y un 300% más caros que en el mercado libre.

El 47% de los seguros de vida en España están vinculados a préstamos y entidades bancarias, según el Informe 2021 de Seguros y Fondos de Pensiones de la Dirección General de Seguros y Fondos de Pensiones (DGSFP). Según este informe, el 89% de los seguros de vida a prima única son vendidos por operadores de bancas-seguros.

¿Por qué no son vendidos por corredores y agentes? “Ninguna compañía de seguros lo ofrece porque no son la solución adecuada para defender los intereses de un cliente ante un riesgo de fallecimiento e incapacidad”, responde Carlos Lluch, director técnico de Lluch & Juelich Brokers y divulgador en redes sociales de buenas prácticas en el sector.

Lluch pone el ejemplo de dos gemelos que compran un adosado cada uno en la misma urbanización y mueren juntos en un accidente de tráfico el primer año de hipoteca. Uno pagó 250 euros por su seguro de vida y el otro 15.000 porque lo pagó a prima única financiada. Ambos tendrán el mismo resultado, pero al segundo le habrá salido 60 veces más caro.

Añade que estas primas únicas evitan la mejora de las condiciones del seguro, debido a que cada 20 años se actualizan las tablas de mortalidad. Además, sostiene que suponen un problema en el caso de divorcio porque obligan a dirimir quién cubre los seguros de impago.

Sentencias reiteradas condenan a la banca

Silvia Olaya, fisioterapeuta y residente en Santa Marina del Rey (León), ha conseguido a través de una sentencia de la Audiencia Provincial de León que CaixaBank le devuelva este año la prima única financiada del seguro de vida que asumió con VidaCaixa junto con la hipoteca en 2015.

“Si no la adquieres, te suben el tipo de interés y al final lo tienes que hacer porque sin ella no te dan la hipoteca”, afirma Silvia. “En mi caso, ocultaron información porque resulta que el beneficiario del seguro de vida era el banco”.

La Audiencia Provincial desestimó el recurso de apelación de CaixaBank al considerar que había incumplido el deber de transparencia al calcular la TAE del préstamo sin incluir la prima del seguro.

CaixaBank manifestó que no comercializa seguros vinculados y no se pronunció sobre este caso. “El canal de bancaseguros ofrece una especial protección a los clientes”, consideró.

“Te sientes superengañada porque me lo hizo mi banco de toda la vida, con el que tenía confianza”, explica Soraya García, autónoma y residente en Villanueva del Carnero (León). Esta comercial firmó dos hipotecas con seguros de vida a prima única con el Banco Popular, hoy Santander.

«Nunca pensé que me fuesen a meter algo así de golpe y dos veces», confiesa. Mediante una resolución judicial, Soraya García consiguió la devolución de los 10.000 euros de la primera prima, considerada abusiva en la sentencia.

Banco Santander también evitó pronunciarse sobre esta sentencia. “El protocolo general del banco es atender siempre a los clientes de la mejor manera posible, según los productos y servicios financieros más adecuados a su perfil y sus necesidades, y cumplir con la ley establecida”, apuntó un portavoz de esa entidad financiera.

María Elena Martínez Fuentes, abogada de Silvia y Soraya, logró en 2015 en León la primera sentencia firme de devolución de una prima única financiada. La Audiencia Provincial declaró abusiva la cláusula financiera de contratación de un seguro de protección de pagos por falta de transparencia, ya que el Banco Popular no incluyó información de los seguros en el contrato hipotecario a pesar de que éstos suponían un 10% del préstamo.

Desde entonces, esta letrada ha obtenido sentencias favorables en casi una veintena de litigios con diversos bancos. “Las primas únicas vinculadas a hipotecas se hicieron más habituales desde que el Tribunal de Justicia de la Unión Europea y el Tribunal Supremo determinaron como abusivas las cláusulas suelo”, considera la abogada. “Esta pérdida ellos intentan recuperarla a través de productos vinculados”.

Según su experiencia en este tipo de demandas, los bancos siempre apelan el fallo en primera instancia, pero si la Audiencia Provincial confirma la sentencia no apelan al Tribunal Supremo. “Yo creo que no les conviene un recurso de casación porque si no les dan la razón eso sienta jurisprudencia y se abre el melón, como ocurrió con las cláusulas suelo y en la de gastos hipotecarios”, opina.

En el análisis de sentencias de este medio hallamos resoluciones que fallaron contra BBVA, CaixaBank, Banco Sabadell y Banco Santander por imponer primas únicas abusivas.

La Asociación Española de la Banca evitó pronunciarse sobre los productos vinculados a prima única. “No tenemos nada que decir sobre este asunto”, respondió por escrito la patronal de la banca.

Falta de transparencia en la información sobre hipotecas

A pesar de las sentencias condenatorias y las advertencias oficiales de malas prácticas, persiste la vinculación o combinación de seguros con hipotecas sin cumplir expresamente con todos los requisitos exigidos por el artículo 17 de la ley hipotecaria 5/2019.

Usando la técnica del cliente de incógnito (mystery shopping), este medio acudió en persona a solicitar información sobre hipotecas a oficinas de BBVA, CaixaBank, Sabadell y Santander.

Todos los bancos visitados asociaron seguros a la hipoteca sin informar expresamente que se trataba de productos combinados, tal y como obliga la ley. En todos los casos, contratar estos productos “bonificaba”, es decir, restaba hasta un 1% al tipo de interés anual pactado, lo que los convertía en una oferta imposible de rechazar.

Sin embargo, en ninguno de los casos se informó expresamente si lo seguros estaban incluidos en la TAE o, en su defecto, cuánto iban a sumar sus cuotas a la cuota mensual de la hipoteca, unos datos que permitirían evaluar la conveniencia o no de su contratación y comparar entre las diferentes ofertas del mercado.

Ninguno de los empleados de los bancos visitados realizó dos ofertas claramente diferenciadas, tal y como exige la ley hipotecaria, una con los seguros contratados con el banco incluidos en la TAE; y otra sin ellos.

Sólo Banco Santander entregó por escrito la simulación de la hipoteca, en la que para rebajar la TAE había que suscribir seguros de vida, hogar, accidentes y de incapacidad laboral temporal. Esta entidad fue la única que informó voluntariamente de que era posible contratar los seguros fuera del banco, aunque de esa forma no “bonificarían”, es decir, no rebajarían un tipo de interés variable de un 5.35%.

Tras nuestra visita, un comercial del BBVA envió por correo electrónico un documento publicitario sobre su hipoteca “bonificada” con seguros multirriesgo hogar y de amortización del préstamo.

CaixaBank se negó a entregar ningún tipo de documentación y su comercial grapó su tarjeta a un folio manuscrito con la TAE ofrecida si se contrataba un seguro de hogar, otro de vida y una alarma para proteger la casa que se pretendía adquirir con la hipoteca.

Una sucursal del Banco Sabadell ofreció seguros a prima única financiada asociados al préstamo hipotecario. Después de preguntar por el tipo de interés, fijo o variable, lo siguiente fue informar que para acceder “al perfil muy bueno” de interés era necesario asociar seguros financiados a 15 o 30 años junto con la contratación de la hipoteca.

El comercial evitó enviar la simulación. Se excusó diciendo que era necesario hablar antes con el director de la oficina, quien determinaría qué seguros debían ser contratados “para bonificar”.

Informado de los resultados de la visita a una de sus sucursales, Banco Sabadell defendió este tipo de prácticas: “Desde nuestro punto de vista el seguro de prima única ha tenido un componente de protección de riesgo y facilidad de pago periódica del producto”. Sin embargo, aclaró que “contempla a partir de ahora introducir progresivamente seguros de prima periódica”.

CaixaBank notificó, por su parte, que no existen en su entidad programas de incentivos para empleados relacionados con la comercialización de productos asociados a hipotecas.

La práctica de colocar seguros ha llegado a tal punto que los notarios tardan más en leer las cláusulas de estos productos que las de la hipoteca propiamente dicha.

“Los seguros complican las actas previas que se firman en la notaría porque tardamos mucho en explicar al comprador que se trata de productos combinados y repasar todo bien para que lo entiendan”, explica el notario Segismundo Álvarez.

Desde 2009, la Asociación de Usuarios de Bancos, Cajas y Seguro (Adicae) denuncia en su observatorio hipotecario los abusos en los productos vinculados a hipotecas y pide una mejor supervisión al Banco de España y a la Dirección General de Seguros y Fondos de Pensiones.

*Pie de foto: Xavier Jurado denuncia cláusulas abusivas en los seguros de sus hipotecas/ B. Jiménez

*Si tiene alguna información relevante sobre este tema u otros de interés público, escríbenos a investigacion@merca2.es